【2025年最新】金融業界の最新マーケティング戦略┃デジタルシフトと法規制対応の最新トレンド

更新日:2024.12.24

現代の金融業界では、従来のマーケティング手法に加えて、デジタルシフトや顧客体験(CX)の向上が求められています。顧客のニーズはますます多様化し、パーソナライズされたサービスや情報提供が、企業の競争力を決定付ける要素となっています。

しかし、その一方で、業界はデータサイロやレガシーシステムといった課題に直面しています。

この記事では、これらの課題を克服し、成功に導くためのマーケティング施策やツールを紹介します。また、デジタルチャネルやテクノロジーを駆使した効果的な戦略の構築方法を解説し、金融業界の成長に必要なアプローチを提案します。

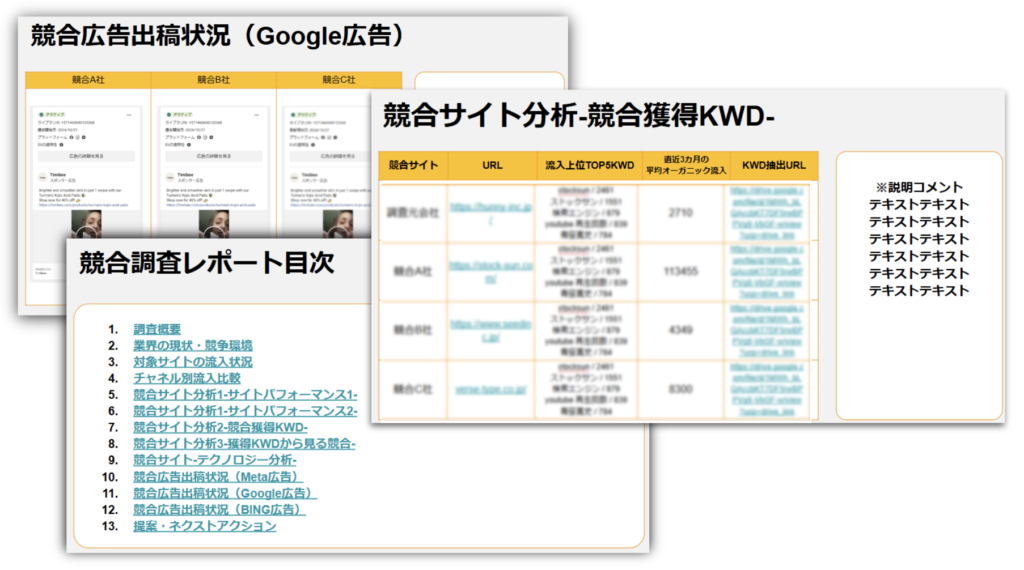

また、株式会社hunnyでは、現在【競合調査レポート】の提供を行っています。

貴社の競合のWeb戦略を徹底分析したレポートを【無料】でお渡しします。

▼資料一部抜粋

Webマーケティングのプロが貴社の競合を徹底分析するので、競合に差をつけたい方は、

ぜひ以下のボタンよりお申し込みください。

\Webマーケティングの効果を最大化!/

【無料】競合の成功戦略レポートを申し込む

競合調査レポートでは、弊社独自の調査で、貴社の競合を徹底分析いたします。

・競合サイトのパフォーマンスを詳細に分析

・SEO流入キーワードを網羅的に調査

・効果的な広告クリエイティブを具体的に提示

さらに、弊社が実際に成果を上げた事例データも盛り込み、実践的なノウハウを公開します。

「Webマーケティングに課題を感じている」、「他社はどんな施策をおこなっているんだろう」という際にこのレポートが、現状を打破する一助となります。

目次

金融業界におけるマーケティングの重要性

金融業界でのマーケティングは、今や単なる宣伝活動を超えて、顧客との深い関係性を築くための戦略的要素となっています。特に、顧客ニーズの多様化や新しいテクノロジーの進化により、従来のマーケティング手法だけでは十分な効果を発揮できません。

これに伴い、金融業界は顧客体験(CX)の向上を最優先課題としています。顧客が期待するのは、「個別ニーズに即したサービスの提供」と、「それを実現するための透明性の高いコミュニケーション」といえるでしょう。

顧客ニーズの多様化とCX重視の時代

顧客ニーズの多様化は、金融業界において特に顕著です。従来は「金融商品を購入する」というシンプルな行動に留まっていましたが、現在は顧客のライフスタイルや価値観に合わせたパーソナライズされたサービスが求められています。

このようなニーズに応えるためには、顧客との信頼関係を深め、最適なタイミングで有益な情報や提案を行うことが重要です。そのため、CX(顧客体験)の質が企業の競争力を決定づける大きな要素となり、マーケティング活動の中心になっています。

デジタルシフトが求められる背景とその影響

現在、金融業界はデジタルシフトが急速に進んでいます。消費者は、スマートフォンやPCを通じて、いつでもどこでも金融サービスにアクセスすることを期待しています。このデジタル化の進展により、従来のオフラインでの営業活動から、オンラインチャネルを活用したマーケティングへとシフトしています。

たとえば、デジタル広告、SNS、データ分析などの手法を駆使して、ターゲット顧客に最適なタイミングでパーソナライズされたサービスを提供することが求められています。

株式会社hunnyは、SEO対策、Web広告、SNS運用など、Webマーケティングにおけるさまざまな分野に精通しています。

Webマーケティングでお困りの際は株式会社hunnyの【競合調査レポート】を見ることで、貴社の強みや新たな視点が見えてきます。

以下のボタンから【競合調査レポート】をお申し込みください。

\Webマーケティングの効果を最大化!/

【無料】競合の成功戦略レポートを申し込む

金融業界が直面するマーケティング課題とは

金融業界におけるマーケティング活動には、多くの課題が存在しています。特に、データサイロやレガシーシステムが障壁となり、新しいテクノロジーやマーケティング手法を採用することが難しくなっています。

データサイロ問題と統合の壁

多くの金融機関では、データが複数の部門やシステムに分散して保管されているため、十分に活用できないという「データサイロ問題」が発生しています。顧客の情報や取引履歴が個別に保管されているため、顧客の全体像を把握することが困難です。

データサイロ問題が解決しないと、顧客に対して一貫したサービスを提供できず、マーケティングの効果も最大化できません。この問題を解決するためには、データの統合と一元管理を進め、全社的にデータを活用できる体制を整えることが必要です。

レガシーシステムが阻むイノベーション

金融業界では、多くの企業が旧来のITシステム(レガシーシステム)を使用しており、これが新たな技術の導入を妨げています。レガシーシステムは柔軟性が低く、迅速なアップデートや新機能の追加が困難です。

このため、デジタルマーケティングや顧客対応の効率化が遅れ、業界全体でのデジタルトランスフォーメーション(DX)が進みにくくなっています。レガシーシステムの見直しと、より効率的で柔軟な新しいシステムの導入は、金融業界における急務といえるでしょう。

金融商品の購買行動モデル(AISAS・DECAXの応用)

金融商品は無形で複雑なため、一般的な消費財よりも購買行動が慎重かつ多段階にわたります。

そのため、従来の「AISAS(認知→興味→検索→購買→共有)」や「DECAX(発見→共感→確認→行動→体験)」といった購買行動モデルを応用したアプローチが有効です。

たとえば、情報収集フェーズで信頼性の高いコンテンツを提供し、共感を得ることがエンゲージメント向上につながります。

さらに、購買後の体験やフォローアップを強化することで、ロイヤル顧客の育成にもつながります。金融業界におけるデジタルマーケティング戦略では、こうした行動モデルを踏まえた一貫性ある顧客体験設計が重要です。

金融業界のマーケティングが抱える法規制の影響

金融業界では、マーケティング活動において法規制が大きな制約として存在します。特に、金融庁による広告規制やプライバシー保護に関する法律は、業界全体で厳格に遵守すべき要件となっています。

これらの規制を正しく理解し、適切に対応することで、法的リスクを回避しつつ、顧客からの信頼を得ることが可能です。以下に、金融業界が直面する主要な法規制とその影響について詳しく説明します。

金融庁が定める広告規制の内容

金融庁が定める広告規制では、誤解を招く表現や過度な利益強調を禁止しています。具体的には、金融商品や投資サービスの広告において、「元本保証」や「必ず儲かる」といった誤解を与える表現を使用することは厳しく規制されています。

また、リスクについて適切な説明が欠けている広告も問題視されます。これにより、マーケティングチームは、顧客に魅力を伝える表現を工夫しつつ、規制を順守するバランスを求められます。このような規制をクリアするためには、専門会社との密接な連携が不可欠です。

プライバシー保護法が与える影響

個人情報の取り扱いに関するプライバシー保護法も、金融業界におけるマーケティング活動に大きな影響を与えています。たとえば、顧客データを活用したターゲティング広告やパーソナライズ施策を展開する際には、データの取得・利用において顧客の同意を得る必要があります。同意を得るプロセスが不十分である場合、罰則の対象となる可能性もあります。

さらに、データ漏洩に関するリスク管理も重要です。顧客データが外部に流出する事態は、法的な罰則だけでなく、企業イメージの大幅な損失を招きます。そのため、データ保護に関する体制を強化することが求められています。これらの規制は、単なる制約ではなく、適切に対応することで顧客からの信頼を高める機会とも言えるでしょう。

マーケティングにおける競合分析の重要性

金融業界において競合分析は、自社の強みや市場ポジションを明確にするために欠かせないプロセスです。競合他社の動向を把握し、差別化ポイントを見つけることで、より効果的なマーケティング戦略を構築できます。

特に、データの活用や顧客接点の最適化が進む現在では、競合分析の重要性がさらに高まっています。

同業他社との差別化ポイント

競合他社との差別化を図るためには、自社の強みを明確にすることが重要です。たとえば、金融商品ラインアップの豊富さや、顧客サポートの質、デジタルサービスの使いやすさなどが挙げられます。また、ターゲット市場を明確に設定し、ニッチなニーズに応えることで競争優位性を確立する方法も効果的です。

さらに、顧客体験(CX)において他社と差別化を図ることも重要です。顧客の期待を超えるサービスや便利なデジタルツールを提供することで、ブランドロイヤルティを向上させることが可能です。競合他社の動向を定期的にモニタリングし、自社が市場でどのように位置づけられているのかを把握することが鍵となります。

ベンチマークデータを活用した戦略立案

競合分析をさらに深めるには、ベンチマークデータの活用が有効です。ベンチマークデータとは、業界全体や競合他社のパフォーマンスを示す指標であり、これを基に自社の施策を評価・改善することができます。たとえば、広告キャンペーンのクリック率やコンバージョン率、顧客満足度などを他社と比較することで、自社の強みと弱みを明確にできます。

また、ベンチマークデータは新しいマーケティング施策を立案する際の指針にもなります。業界全体の成功事例を参考にすることで、リスクを最小限に抑えつつ効果的な施策を実施できるようになります。データを活用した競合分析は、現代のマーケティングにおいて欠かせないスキルと言えるでしょう。

株式会社hunnyは、SEO対策、Web広告、SNS運用など、Webマーケティングにおけるさまざまな分野に精通しています。

Webマーケティングでお困りの際は株式会社hunnyの【競合調査レポート】を見ることで、貴社の強みや新たな視点が見えてきます。

以下のボタンから【競合調査レポート】をお申し込みください。

\Webマーケティングの効果を最大化!/

【無料】競合の成功戦略レポートを申し込む金融業界における最新のデジタルマーケティングトレンド

金融業界ではデジタルシフトが加速し、顧客との接点構築やエンゲージメント向上が重要視されています。

従来の一方向的な情報発信では成果が出にくくなっており、チャネルの多様化、データ連携、体験重視の戦略が求められています。

ここでは、2025年以降に注目される金融業界特有のデジタルトレンドを、実践に活かせる形で解説します。

オムニチャネル施策とCX重視のコミュニケーション設計

現在の金融業界では、Web・アプリ・店舗・コールセンターなど、あらゆる顧客接点をシームレスにつなぐ「オムニチャネル施策」が重視されています。

たとえば、住宅ローンの仮審査をWebで申し込み、審査結果をアプリで通知、その後は店舗で説明といったように、チャネルを跨いだ一貫性ある体験が成果に直結します。

また、顧客の属性や過去の接触履歴に応じたパーソナライズCXを実現するために、CDP(カスタマーデータプラットフォーム)やMA(マーケティングオートメーション)との連携も不可欠です。

ソーシャルメディア戦略の変化と運用体制の構築

これまで金融業界はSNSとの親和性が低いとされてきましたが、現在ではX(旧Twitter)、YouTube、Instagram、LINEなどのSNSを活用する事例が急増。

情報提供型コンテンツや資産形成の知識発信を通じて、エンゲージメント重視の運用が成果を上げています。

さらに、担当者単独ではなく、広報・法務・リスク部門と連携した運用体制が求められています。SNSガイドラインや運用マニュアルの整備が、炎上リスクを避けつつブランド価値を高める鍵です。

ファーストパーティデータ活用とユーザー同意の取得強化

ファーストパーティデータの活用が注目されています。これは自社で直接収集したユーザーデータ(例:申込み・資料請求・アクセス履歴)を用いて、個別最適化されたアプローチを実現するものです。

同時に、プライバシー規制強化により、ユーザーからの明確な同意取得も必須となっています。

CMP(同意管理プラットフォーム)の導入やCookieポリシーの明確化を行うことで、法令順守とUX向上の両立が可能となります。

運用型広告(Google広告・SNS広告)の最新動向

金融業界において、運用型広告の精度と重要性が急速に高まっています。

Google広告では検索意図に基づくターゲティングが進化し、資産形成や保険関連キーワードでの入札競争が激化。

SNS広告ではInstagramやLINEを活用したパーソナライズド訴求が主流化しています。

特に、ターゲットの属性や関心に応じて訴求内容を出し分けるダイナミック広告が成果を上げており、広告運用の内製化・自動化によるPDCA強化も注目されています。

モバイルアプリ・スマホ対応によるUX改善

顧客接点の中心がスマートフォンへと移行する中で、金融機関にとってアプリ・スマホ対応のUX(ユーザー体験)改善は必須事項となっています。

特に、ローン申請や資産管理、保険見積もりなどのサービスを、シンプルかつ直感的に操作できるUI設計が重視されています。

生体認証によるログイン、チャットボットとの連携、通知によるリアルタイムの情報提供など、UXの高度化が顧客満足度と継続利用率の向上に寄与しています。

フォーム最適化と本人確認(eKYC)連携の工夫

コンバージョンに直結するWebフォームの最適化も、金融マーケティングの重要テーマです。

特に、口座開設やローン申し込みにおけるeKYC(オンライン本人確認)とのスムーズな連携は、離脱率低減と審査効率化に直結します。

入力ステップの簡略化や、入力支援(オートフィル・エラーチェック)機能の導入により、ユーザーのストレスを最小限に抑えた設計が求められています。eKYC連携の精度向上は信頼性と利便性を両立する鍵となります。

ナレッジコンテンツを活用したSEOコンテンツ戦略

顧客の情報収集行動がWeb検索中心となる中で、ナレッジベース型のSEOコンテンツ戦略が成果を挙げています。

金融機関は、資産運用、保険、ローンなどに関する実用的な情報を発信することで、検索上位を獲得し信頼を築いています。

FAQ、コラム、シミュレーションツールなどを組み合わせ、専門性とユーザーニーズの両立を図るコンテンツ設計が重要です。

検索意図に即した構造と見出し設計で、流入からエンゲージメントまでを強化します。

金融業界の法規制対応とコンプライアンス戦略

金融業界は、マーケティング活動においても高い法令遵守が求められる領域です。

広告・勧誘・情報提供・個人情報管理など、各種規制への対応を怠れば企業ブランドの毀損につながります。

ここでは、金融機関がマーケティング活動を行う際に意識すべき具体的な法規制と、それを踏まえた実務対応の戦略を紹介します。

金融広告のガイドラインと表現ルールの実務対応

金融広告においては、断定的・誤認を招く表現(例:「絶対儲かる」)はNGです。過去実績を記載する場合は出典・条件明記が必須であり、SNS投稿やLP内コンテンツにもこの規制が及びます。

さらに、インフルエンサー施策やYouTube広告でも金融庁の監視対象となるため、事前の原稿チェックと審査フローの整備が欠かせません。

マーケティング・法務・監査部門の連携体制を構築し、社内ガイドラインに基づいたリスク管理が求められます。

プライバシー保護と個人情報管理に関する法対応

個人情報保護法改正(2022年)以降、金融業界では個人情報の取得・利用目的の明示と同意取得が厳格化されています。

特に、IPアドレスやサイト閲覧履歴も個人情報と見なされるケースが増えており、データ活用には慎重さが必要です。

CMPの導入、プライバシーポリシーの定期見直し、データ提供ルールの明文化を通じて、透明性の高いデータ管理を実現することで、顧客との信頼関係が構築されます。

インフルエンサー施策・提携コンテンツの法的留意点

インフルエンサー施策を活用する際には、景表法・金融商品取引法・ステマ規制の観点から注意が必要です。

たとえば、「広告」表記のない投稿や誇張表現は法令違反となる可能性があります。

そのため、事前にガイドラインを共有し、発信内容の監修と記録管理を徹底することが求められます。

投稿記録の保管や監査履歴の残存が「適切な管理体制」の証明につながり、万一のトラブル対応にも有効です。

テクノロジーの進化に伴う金融マーケティング手法の革新

AI、機械学習、ブロックチェーン、AR/VRなどの新技術が、金融業界のマーケティングに新たな可能性をもたらしています。

従来の「ターゲティング広告」や「メルマガ施策」だけでなく、より高度かつリアルタイムなマーケティングが可能となってきました。

ここでは、最新テクノロジーを活用したマーケティング手法を3つ紹介します。

AIと機械学習によるパーソナライズドマーケティングの最前線

AIは顧客の行動予測や最適な商品レコメンドを自動化できるため、パーソナライズドマーケティングの中核となっています。

たとえば、ユーザーのWeb行動から「住宅購入層」を予測し、対応バナーやメルマガを出し分けるといった施策が効果を上げています。

さらに、AIチャットボットを導入すれば、問い合わせ対応の自動化とCX向上が同時に実現可能です。継続的な学習で精度が向上する点も大きな利点です。

ブロックチェーン技術を活用した透明性と信用の担保

ブロックチェーンの不可逆性と透明性は、金融業界において取引の信頼性確保や業務効率化に活かされています。

たとえば、寄付金の使途をブロックチェーンで記録・可視化する保険商品などが注目されています。

また、スマートコントラクトを活用した保険金自動支払いは、人的工数削減とユーザー満足度の向上を同時に実現。

顧客との信頼形成に貢献する新たな技術基盤として導入が進んでいます。

AR/VR・メタバースを活用した体験型金融サービスの登場

AR/VRやメタバースを活用した「体験型金融マーケティング」が注目されています。

たとえば、VRでのマイホーム内見、メタバース内でのFP相談会開催などがその代表例です。

「難しい」「堅い」という金融業界のイメージを柔らかくし、若年層への親和性を高める効果も期待されています。

また、他社との差別化を図るブランディング施策として、デジタル空間での没入体験の提供が今後の主戦略になる可能性があります。

マーケティングオートメーション(MA)の導入と活用事例

金融業界でもマーケティングオートメーション(MA)の導入が加速しており、顧客ごとに最適なアプローチを自動化することで、業務効率と成果の両立が図られています。

たとえば、銀行が住宅ローン申込ユーザーに対し、審査進捗に応じた自動メール配信を行うことで、顧客満足度と成約率の向上を実現しています。

また、MAは営業部門との連携を強化し、ホットリードの抽出や適切なタイミングでのフォローアップにも貢献しています。金融特有の慎重な顧客行動に合わせた設計が成功のカギです。

スコアリングとナーチャリングによるリード管理

リードスコアリングとナーチャリングは、金融業界においても有効なリード管理手法です。Web行動、問い合わせ履歴、資料請求状況などからスコアを算出し、見込みの高い顧客を優先的に営業につなげることで、アプローチの質と成約率を高めることが可能です。

また、今すぐ顧客でないリードには、継続的に有益な情報を提供し関係性を育む「ナーチャリング」により、中長期的な成果創出を支援します。

金融商材の検討期間が長い分、これらの手法が大きな差別化ポイントとなります。

金融業界の成功事例に学ぶマーケティング施策

金融業界で成功している企業のマーケティング施策は、どのように顧客との関係を深めているのでしょうか。ここでは、以下について着目しています。

- 顧客体験を向上させるパーソナライズ戦略

- デジタルチャネル活用でエンゲージメントを最大化

- ESGを意識したブランディングアプローチ

顧客体験を向上させるパーソナライズ戦略

金融業界の成功企業は、顧客一人ひとりに合わせたパーソナライズされた体験を提供することで差別化を図っています。

たとえば、過去の取引履歴や顧客データを活用して、個別のニーズに応じた商品やサービスを提案する方法です。この戦略により、顧客満足度が向上し、ブランドへのロイヤルティも強化されます。

パーソナライズ戦略は、顧客の信頼を得るための強力なツールとなり、長期的な関係構築に貢献します。

デジタルチャネル活用でエンゲージメントを最大化

デジタルチャネル(SNSやメールマーケティング、モバイルアプリなど)を活用することで、企業は顧客とのエンゲージメントを高められます。SNSを通じて顧客と直接コミュニケーションを取ることで、パーソナルなアプローチが可能となり、顧客のニーズを即座に反映させたサービス提供が可能です。

データ分析を駆使して、顧客の行動を予測し、適切なタイミングでメッセージを届けることが、エンゲージメントの最大化に繋がります。

ESGを意識したブランディングアプローチ

ESG(環境・社会・ガバナンス)を意識したブランディングは、現在の金融業界において非常に重要な要素です。企業が持続可能な社会の実現に向けて取り組む姿勢を示すことで、社会的信用を高め、顧客や投資家からの信頼を得ることができます。

たとえば、環境への配慮を示す金融商品や、社会貢献活動を積極的に行う企業が成功事例として挙げられます。このような取り組みは、競争力を強化し、企業のブランド価値を高めることができます。

銀行/保険/証券ごとの戦略的違い

金融業界と一口に言っても、銀行・保険・証券では提供するサービスや顧客接点が大きく異なり、それぞれに最適なマーケティング戦略が求められます。

銀行は日常的な取引が多いため、アプリを中心とした利便性とUX向上が鍵です。保険会社ではライフイベントに応じたパーソナライズ提案や顧客教育型コンテンツが重要視されます。

証券会社は投資初心者から上級者までを対象に、投資情報の信頼性や即時性を担保したコミュニケーション設計が求められます。

各分野の特徴を理解し、それに基づいた戦略構築が成功の分かれ目となります。

株式会社hunnyは、SEO対策、Web広告、SNS運用など、Webマーケティングにおけるさまざまな分野に精通しています。

Webマーケティングでお困りの際は株式会社hunnyの【競合調査レポート】を見ることで、貴社の強みや新たな視点が見えてきます。

以下のボタンから【競合調査レポート】をお申し込みください。

\Webマーケティングの効果を最大化!/

【無料】競合の成功戦略レポートを申し込む

マーケティングを成功に導くツールとテクノロジー

デジタルマーケティングを効果的に行うためには、適切なツールとテクノロジーを活用することが不可欠です。特に、顧客データの活用やマーケティングキャンペーンの効率化を実現するためには、解析ツールやCRM(顧客関係管理)、MA(マーケティングオートメーション)の連携が重要です。

顧客データを活用するための解析ツール

データ解析ツールを活用することで、顧客の行動やニーズを正確に把握し、マーケティング戦略を最適化できます。

たとえば、Google AnalyticsやTableauなどを使って、サイト訪問者の動向やコンバージョン率を分析し、効果的な施策を見極めることが可能です。データ解析は、マーケティング活動の効率化と成果向上に繋がります。

CRMとMAの連携で実現する効率化

CRM(顧客関係管理)とMAマーケティングオートメーション)の連携により、顧客のライフサイクル全体を通じて、最適なマーケティング施策を展開できます。

KGI/KPI設計とPDCAによる戦略的改善

マーケティング施策の成果を最大化するには、明確なKGI(最終目標)とKPI(達成指標)の設定が欠かせません。

たとえば、「新規口座開設数」や「オンライン申込件数」など、事業目標に直結する数値を明示することで、マーケティング活動全体の方向性が定まります。さらに、これらの指標を基にしたPDCAサイクル(計画・実行・評価・改善)の運用により、施策の精度と効果を継続的に高めることが可能です。

特に金融業界では、数値に基づく改善が信頼性の向上にも直結するため、戦略的に運用する体制づくりが重要です。

株式会社hunnyは、SEO対策、Web広告、SNS運用など、Webマーケティングにおけるさまざまな分野に精通しています。

Webマーケティングでお困りの際は株式会社hunnyの【競合調査レポート】を見ることで、貴社の強みや新たな視点が見えてきます。

以下のボタンから【競合調査レポート】をお申し込みください。

\Webマーケティングの効果を最大化!/

【無料】競合の成功戦略レポートを申し込む

株式会社Hunnyで実現する競合に勝つマーケティング戦略

競争の激しい市場で成功するためには、ターゲット市場に合った戦略を確立し、競合に差をつけることが重要です。株式会社Hunnyでは、データ駆使によるターゲティング、パーソナライズされたマーケティング戦略を通じて、ブランド認知度を高め、収益を最大化します。具体的なデータを基にした戦略立案により、無駄を省き、ROIを最大化することができます。

詳細はこちらのリンクからご確認いただけます。金融業界のマーケティングを成功させたいなら、牡蠣より資料をダウンロードしてください。

\Webマーケティングの効果を最大化!/

【無料】競合の成功戦略レポートを申し込む

まとめ

金融業界におけるマーケティング戦略は、顧客ニーズの多様化やデジタルシフトに対応するために不可欠です。顧客体験(CX)の向上やパーソナライズされたアプローチが、企業の競争力を高める要素となっています。また、データ解析ツールやCRM、MAの連携を活用することで、効率的なマーケティングが実現可能です。

金融業界におけるマーケティング戦略は、顧客ニーズの多様化やデジタルシフトに対応するために不可欠です。顧客体験(CX)の向上やパーソナライズされたアプローチが、企業の競争力を高める要素となっています。また、データ解析ツールやCRM、MAの連携を活用することで、効率的なマーケティングが実現可能です。

業界が直面する課題として、データサイロやレガシーシステムがあり、これらを克服することが今後のデジタルトランスフォーメーションに繋がります。成功する企業は、デジタルチャネルを駆使して、顧客との継続的なエンゲージメントを深め、競争優位を確立しています。

今後は、これらの要素を取り入れたマーケティング戦略が必要であり、テクノロジーとデータを活用したアプローチが企業の成長を支える重要な鍵となるでしょう。

また、株式会社hunnyでは、現在【競合調査レポート】の提供を行っています。

貴社の競合のWeb戦略を徹底分析したレポートを【無料】でお渡しします。

▼資料一部抜粋

Webマーケティングのプロが貴社の競合を徹底分析するので、競合に差をつけたい方は、

ぜひ以下のボタンよりお申し込みください。

\Webマーケティングの効果を最大化!/

【無料】競合の成功戦略レポートを申し込む

競合調査レポートでは、弊社独自の調査で、貴社の競合を徹底分析いたします。

・競合サイトのパフォーマンスを詳細に分析

・SEO流入キーワードを網羅的に調査

・効果的な広告クリエイティブを具体的に提示

さらに、弊社が実際に成果を上げた事例データも盛り込み、実践的なノウハウを公開します。

「Webマーケティングに課題を感じている」、「他社はどんな施策をおこなっているんだろう」という際にこのレポートが、現状を打破する一助となります。